2018.9.20 第147話

家計の「バランスシート」とこれからも続くデフレ経済の関係

平成がスタートした1989年、世の中は『バブル経済』を謳歌していた。その後バブルがはじけ景気は低迷、日本では『失われた10年』という言葉が広まったが、そのまま失われた時代が20年に延び、2011年には人口減少社会に突入した。この間、小泉内閣や第二次安倍内閣では『戦後有数の景気拡大』とアナウンスされたが、それを実感している一般市民は少ない。ヘタすると『失われた30年』が現実味を帯びている。つまり来年で終わる平成の世は、元年を除いてほぼずっと『デフレ経済』が続き、30年間景気低迷が続いたと言ったほうが、国民の肌感覚に合うだろう。

会社経営で考えると、企業業績は「売上の伸び」や「利益率の推移」が重要な指標にはなるが、それだけでは測れない。過去に負った「借金」が多ければ、利益は借金返済の原資として手元には残らず、売上や利益率が伸びたとしても、それだけで雇用を増やしたり、設備投資を伸ばすことにはつながらなかった。バブル崩壊後のこのような状況を、野村総合研究所の主任研究員で経済アナリストのリチャード・クー氏は『バランスシート不況』と命名し、失われた10年の主な原因だと指摘した。つまり政府や他の著名経済学者が唱える『デフレは貨幣現象』だから「金融緩和でジャブジャブに貨幣流通量を増やせばインフレになる」という説に異を唱え、フローの「短期的に動くお金の量」よりもストックの「長期に保有している資産の価値」の重要性を説いた。(正確にいえばリチャード・クー氏は「低金利でも企業は借金返済を優先し設備投資にお金を使わないから、代わりに政府が財政支出して需要を拡大すべき」と訴えた)

逆にいえば、借金よりも資産価値が大きくなるか、資産から生み出す利益が借りる金利よりも大きければ、借金は怖くなくなりお金を使う精神的・経済的余裕も生まれる。それがバブル崩壊前の日本社会だった。その状況が一変し、資産デフレが起こって日本の国内消費、個人消費は一変した。企業側であればバランスシートを正常化し、低金利で設備投資が出来るようになれば、売上を伸ばすこともできる。しかし一般の個人は低金利でお金を借りて、収入・資産を増やす社会には戻らなかった。一部の投資家が、リスクを負って成長する海外への投資や太陽光発電への投資などで資産を増やしたが、それはあくまで「短期で動くフロー」(=変動資産)の増加であり、「長期保有しているストック」(=固定資産)の含み益が増加した例はほとんどない。誰かの損によって利ザヤを稼いだ例がほとんどだろう。

企業経営と個人の家計のバランスシート

昭和の終わりの日本で、なぜバブル経済が発生したのかといえば、直接的には『プラザ合意』があり、円高や金融緩和が進んだことがキッカケになったが、今と比べて貨幣の流通量が特段に多く、金利が低かったわけではない。今よりも為替はかなり円安ドル高で、日本国内に住む中間層の一般市民には為替レートがいくらでも影響はなかったが『一億総中流社会』を実感していた。それは「バランスシート好況」つまり、借金をして不動産や株を買っても、買った資産のほうが価値が上昇し、キャッシュフロー自体変わらなくても、総資産は大きくなっていたからだ。繰り返すが、金利は今よりもはるかに高く、正社員の給料も高かったわけではない。非正規雇用が増えた分、平均ではその後下落したが、正社員給与は今のほうが高いくらいだろう。お金を使う条件は今、当時よりもはるかに有利な環境になっている。

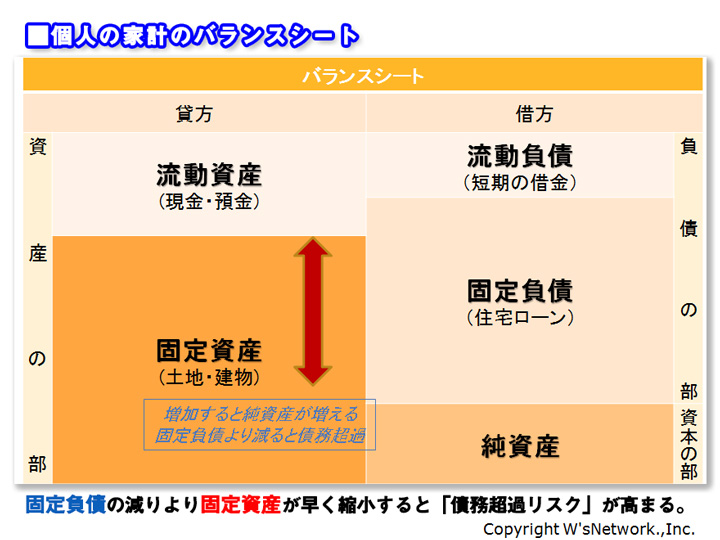

「バランスシート」は『貸借対照表』の英訳で、会社経営では重要な経営指標だが、表の左側の“資産の部”と右側に二段で並ぶ“負債の部”と“資本の部”を足した数字が「同じになる」ことから、バランスシートと呼ばれている。バブルの頃のように不動産も株もゴルフ会員権も値上り(=「資産の部」が増加)すれば、例えそれが借金(=「負債の部」に計上)で賄われていたとしても、個人のバランスシートも膨らんでいた。あくまで左側の「資産の部」は売買しない限り、計算上増えただけだが、それでも数字上はバランスシートなので、右側の「自己資本」(=純資産)が増え、負債を増やし資産を追加購入してもやっていける余地が生まれた。例え金利が高くても、金利以上に資産価値が膨らみ、高い金利によって預金も「複利計算」でさらに“資産の部が増加”したから、庶民でもお金を使うマインドになったのが『バブル経済』だった。「景気」がマインドだとすれば、今は中間層には全く「逆風」が吹いているから消費が伸びず、デフレが続く(=インフレターゲットにいつまでも届かない)のは当たり前の現象だろう。しかも人口減少社会で空き家が急増し、購入時点が最も土地代も建築費も高い住宅を、低金利だからと政策的に買わせている。

この平成の30年間で、平均して年間100万戸程度の新築住宅が供給された。分譲マンションや給与住宅なども含むが、ざっくりと3千万戸の「固定資産」を企業や個人が「借金」をして購入した。バブル崩壊後でも毎年コンスタントに新築住宅は供給され続け、国民全体から見ればバランスシートの右側「負債の部」は一貫して増え続けたが、左側の「資産の部」は、ほぼ全国的に“瞬時に下落”し、その後も一貫して減り続けている。特に中間層の勤労者で“資産の部が増えた人は皆無”と言っていい。その状況を放置し、毎年のように同じように低金利を謳い、個人の「負債の部」を増やさせて「資産の部」が減っていく現状に、政権交代しても何も手を打たなかったのがこの30年間の実態だ。多くの国民が貧困化し、お金を使うマインドにならず、デフレ経済が続くのは必然ではないだろうか・・・?

自宅の資産価値が上昇する「世界の常識」

日本以外の欧米先進国は、少なくとも個人の不動産取得による資産形成(=「資産の部」の増加)を政府自体がコミットメントし、自治体や民間企業、住宅・不動産業界あげて、国民の豊かさ創造に努力を重ねている。それは、個人だけでなく業界も、自治体も国も豊かになるための最も効果的な取り組みだと考えているからだろう。サブプライムローン問題の解決も、それを優先的に取り組んだから、世界経済は低迷しても、米国の不動産市場は数年で回復した。

そこには「他社と差別化して高い住宅を販売する」という考え方はなく、アフォーダブルな住宅を、無理のない返済金額で提供できることと、20年経っても魅力の続く住環境を維持するために、国や自治体を挙げて都市計画や税制などの諸制度で、個人の資産価値上昇する取組みをバックアップしている。少なくとも日本のように約5,300万世帯の国で、過半の建物の耐用年数が30年未満のまま放置し、3,000万戸もの住宅供給で国民の多くに多大な負債をさせることで経済の失速を緩和させた国はないだろう。この30年間、ほぼ資産は失われていくに任された・・・。

この30年間の無秩序・無計画な住宅供給の反省なく、さらに住宅ローンの返済期間を、40年、50年と伸ばして目先の返済負担だけを減らし、建物自体の耐用年数は半分の期間でゼロになるような日本社会は、人口減少と併せて日本人によって作り出された『未曽有の国難』といっても過言ではないのではないか?

人口約23万人のドイツの地方都市フライブルク市の新しい住宅地。都市の人口動態や地域ごとの人口密度の推移を把握しながら、計画的に街づくりや公共交通機関を整備していくから、次世代路面電車(LRT)の新線も採算が合い、地元中心の「コーポラティブ方式」で建てたコンドミニアム(分譲マンション)も、住むほどに資産価値が上昇している。元はフランス軍に接収されていた”軍事施設の払い下げ”を受けた場所だった。